Elaborado por la Universidad Nacional de La Matanza (UNLaM)[1]

Precios del petróleo y del gas

Análisis del precio interno y externo

Los precios futuros están por debajo de los precios corrientes, situación que denominamos backwardation. Ello es consistente con tasas de interés más elevados y la regla de Hotelling, según la cual a mayor tasa de interés se acelera la extracción, ya que se vuelve conveniente el retorno financiero, antes que dejar el recurso en el subsuelo para su explotación futura. También hay un efecto ingreso, dado por la desaceleración global de la economía, que augura una menor expansión de la demanda.

En efecto, según el Short Term Outlook de abril pasado, mientras el Brent cotizó a 100 US$/Bbl, el precio esperado sería de 85 dólares para el 2023 y 81 dólares para el 2024.

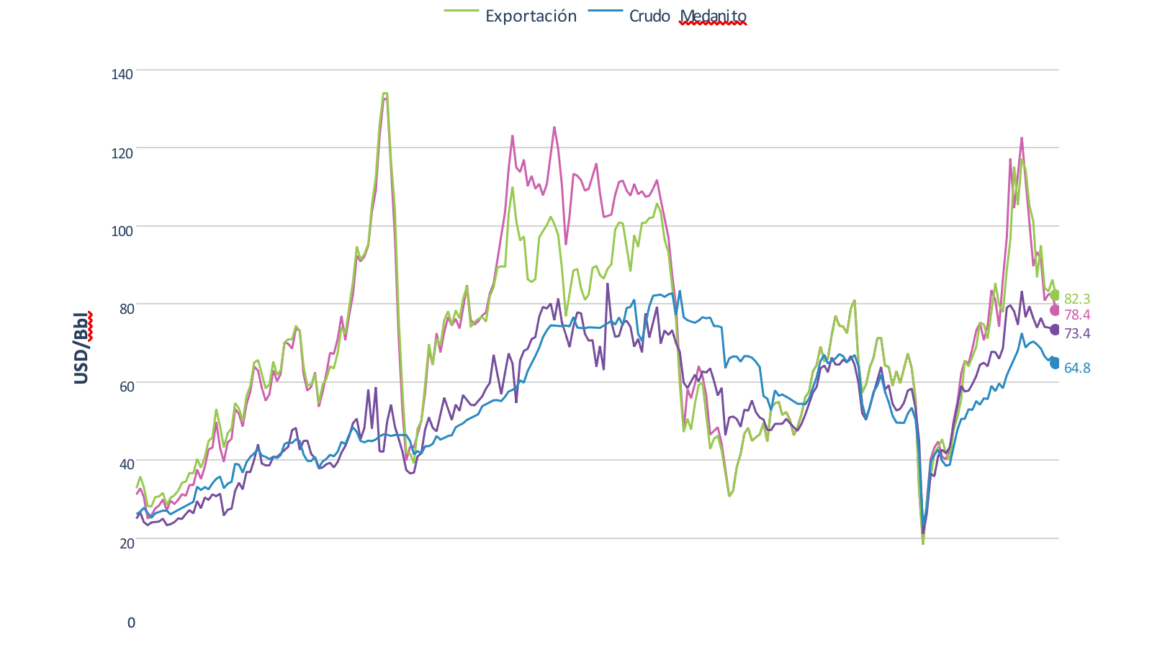

Así tenemos en nuestro mercado valores que evolucionan en forma concomitante con el precio internacional, pero donde el valor del crudo Escalante ha venido aumentando el diferencial respecto al Medanito, cuando históricamente los mayores gaps se daban con los precios invertidos, según se refleja en el siguiente gráfico:

Nótese que hemos corregido la serie histórica reflejando el precio neto que reciben los exportadores (Resolución 488/2020) y, por tanto, está por debajo del precio internacional.

En el caso del GNL también hay una tendencia declinante, con precios inferiores al período pre guerra, retrotrayéndose a los del año 2015. Es decir que el fuerte impacto de la limitante de suministro de gas natural ruso, se concentró en el año 2022, y en lo que va del corriente año las economías europeas han podido sustituir parte del GNL consumido el año pasado por otras fuentes, incluso más contaminantes, como el carbón.

Para la Argentina el precio registrado por los cargamentos de Escobar fue de 14.1 US$/MM BTU, y aún se espera con ansiedad la posibilidad que el primer tramo del gasoducto NK se inaugure en los próximos 60 días, para reducir la dependencia de este insumo importado.

En el caso del gas de Bolivia, se observó un precio de importación de 9.4 dólares, pero la perspectiva es que este contrato se interrumpa en el año 2025. Inclusive, si sigue el ritmo actual de depletación, es altamente probable que Argentina vaya a exportar el gas de Vaca Muerta al vecino país. De hecho, el proyecto de reversión de los flujos del gasoducto de TGN, ya ha dado comienzo. En el caso de los precios locales, los promedios de cuenca se mantienen en el orden de los 3.3 dólares el MMBTU. Es decir que lejos de la des dolarización, los precios locales promedio están cerca de un% en dólares por encima del valor del mismo período del 2022.

Combustibles líquidos

Análisis de precio de paridad de importación (PPI)

Si bien los precios internacionales de los combustibles muestran fluctuaciones divergentes, por ejemplo vemos que ha descendido el precio del Diesel pero las Gasolinas muestran más resistencia a la baja, en el mercado doméstico la devaluación de la moneda (dólar oficial) ha vuelto a alejar el precio doméstico del precio frontera (Paridad de Importación). La excepción, en términos del atraso relativo se da en el caso del Gasoil Premium, donde se ha dado una convergencia en los últimos dos meses.

Como venimos señalando las disparidades entre el precio de venta al público en CABA y el resto del país, continuán acentuándose. En el caso de los precios de la ciudad de La Plata el diferencial está en el 15% para los combustibles de menor octanaje.

Análisis de la demanda

Gas Natural

Con fecha del 4 de mayo, el ENARGAS presenta aún la estadística del mes de febrero, cuando el ENRE informa datos del mes de marzo. En el primer caso vemos como el sector industrial es el único que tracciona la demanda de gas natural. Posiblemente en marzo tengamos un panorama más desalentador respecto de este sector, a partir de la caída de la actividad industrial (IPI Fiel), y tal como lo anticipa un menor crecimiento de demanda del sector eléctrico.

Lo que resulta llamativo es la menor demanda de gas para generación, cuando la oferta eléctrica aumentó cerca del 30%. Contrario a la intuición esa mayor oferta se atendió con un mayor uso de combustibles líquidos, en particular gasoil (+46%) y carbón mineral (39%).

Electricidad

El clima agobiante de febrero se acentuó en el mes de marzo, siendo uno de los registros históricos más altos desde que se mide sistemáticamente la temperatura en el país (27.1°C contra 21.6° promedio histórico). De tal modo que la demanda residencial se incrementó un 54% respecto al mismo mes del año anterior. La demanda comercial también tuvo un aumento considerable del 17% y en cambio la industria creció al 4,3%. Por el lado de la oferta se registraron records de potencia puesta a disposición y energía suministrada.

Combustibles líquidos

Como venimos señalando en reportes anteriores, la demanda de combustible mantiene una tendencia alcista, y esto también se vio reflejado en el dato del mes de marzo, donde el conjunto de ventas de nafta y gasoil creció un 5,9%. También se acentuó la tendencia a sustituir combustible de menor calidad y precio por su alternativo, significativamente más caro.

Dinámica precio-costo de los servicios públicos

Precio monómico

El precio monómico de la energía aumentó marginalmente, siguiendo la trayectoria ascendente que se observó el bimestre pasado. Dada la influencia de los costos dolarizados, puede resultar más apropiado medirlo en moneda fuerte, como de hecho lo hace CAMMESA en sus reportes. En este caso lo que tenemos es que el precio de la energía, que incorpora el costo económico, se encuentra en 80,5 US$/MWh, valor casi idéntico al del mismo período del 2022. No obstante, como el gráfico se presenta en pesos corrientes por MWh, aparece un crecimiento del precio que simplemente corresponde al incremento en la cotización del dólar oficial.

Tarifas

La evolución de las tarifas depende de la aplicación de algunas Resoluciones que tienen fecha definida de entrada en vigor, pero que muchas veces no terminan de efectivizarse, con lo que el gráfico, que se actualiza en función de dichas Resoluciones, puede no concordar estrictamente con la práctica. Por otra parte, lo que se analiza es el universo de los usuarios no subvencionados, que pareciera ser una minoría respecto del complemento. Lo concreto es que, en el mes de marzo, según el cronograma de actualizaciones, no había pautado un aumento tarifario, con lo que la caída en términos de moneda constante se produce como consecuencia de la inflación.

Subsidios

El aumento de las tarifas acontecido en el mes de febrero, precedido de un aumento tarifario de fines de 2022 parece haber dejado atrás un año de máximos subsidios y, en el contexto de un programa de ajuste de las cuentas públicas, realizado con el FMI, el gobierno se vio obligado a ir reduciendo dicho desequilibrio. En este sentido el total de subsidios a la actividad económica ha caído un 29%, predominando el ajuste en el sector energético.

La actualización tarifaria es un requisito para reducir el déficit fiscal, y a su vez, la emisión monetaria. Sin embargo, este aumento tarifario empuja los costos e induce a una presión alcista sobre los precios, generando una encrucijada de difícil resolución si el objetivo es reducir la inflación.

Crack spread

Aproximación a los márgenes de comercialización

Con un margen de 26 dólares los refinadores encuentran buena rentabilidad en el mercado local. En USA el año 2022 ha sido muy particular al respecto, con márgenes de ganancias particularmente elevados. Seguramente han estado operativas algunas restricciones logísticas que afectaron la participación de algunos actores del mercado de los combustibles líquidos.

Implicancias sobre las cuentas externas

Análisis del balance cambiario-energético

El promedio móvil de los últimos 12 meses, incluyendo el mes de marzo, da un desequilibrio acumulado de -7925, lo que si bien resulta una enormidad, constituye un avance respecto del dato de febrero que representó un nivel de importación neta de 8510 millones en la cuenta energética. Esto seguramente está influenciado en la baja del precio del GNL y el gasoil.

Producción de petróleo y gas

Análisis de la producción convencional y no convencional

El sendero que recorre el hidrocarburo No Convencional se va volviendo más y más empinado cada mes, como consecuencia de la velocidad con que aumenta. Esto hace que en el total de petróleo ya alcance el 48% mientras en el gas trepa al 58%. Es posible que estos regímenes de explotación cuenten con alguna protección en materia de acceso a las escasas divisas que posee el Banco Central, y que ello también influya en su mejor performance. Producción convencional y no convencional de petróleo.

A continuación, se muestran los porcentajes de participación de la producción no convencional sobre el total producido.

Emisiones de CO2

A continuación, se muestran los valores de las emisiones de CO2 por GWh generado por el sistema eléctrico hasta el 1er trimestre del año 2023.

Finalmente presentamos la evolución de las emisiones generadas por el parque de generación eléctrica, correspondiente al cuarto trimestre del 2022. En general los cuartos trimestres tienden a caracterizarse por una reducción de las emisiones de CO2, posiblemente porque se genera con mayor cantidad de recursos renovables. Es deseable que estos menores niveles de emisiones puedan mantener una tendencia declinante, para contribuir a las metas de reducción de emisiones que nuestro país ha comprometido en los Acuerdos de Paris y NDC posteriores.

Fuente: Elaboración propia en base a informes mensuales de CAMMESA.

Colaboradores: Manzi, Sebastián & Rio, Agustín