En un momento en el cual se está gestando poco a poco la posibilidad de que la Argentina exporte gas natural licuado (GNL) al mundo, es imperante entender qué está pasando en algunos de los mercados con mayor potencial de absorber los volúmenes que el país pueda ofrecer.

En los mercados energéticos mundiales está creciendo mes a mes el valor que distintos players le atribuyen a productos energéticos con menor intensidad de emisiones de gases de efecto invernadero (GEI). Día a día se conocen nuevas regulaciones que atribuyen un valor económico distinto a productos con menos emisiones y cambian el “willigness to pay” de los compradores.

Esta nota es un breve resumen de cuáles son las principales medidas de GNL de bajas emisiones que ya existen en el mundo y algunas de las estrategias que están tomando los participantes del mercado.

Principales medidas promotoras del GNL de bajas emisiones

Las razones por las cuales hoy el GNL de bajas emisiones está tomando creciente protagonismo son las regulaciones directas sobre combustibles fósiles, gravámenes y los objetivos voluntarios de las empresas.

Regulaciones directas a la importación de combustibles fósiles y gravámenes a las importaciones

Algunos de los ejemplos claves de estas regulaciones directas que están en vísperas de generar un gran impacto en el mercado son los límites a la intensidad del metano de la EU, el Mecanismo de Ajuste en Frontera del Carbono de la EU, y el impuesto de Japón sobre las emisiones de carbono.

La Unión Europea (sumando los 27 estados miembros representan casi un cuarto de los volúmenes de GNL importados mundialmente en 2023) aprobó en mayo una regulación histórica1 por la cual se establecen límites a la intensidad de metano de las importaciones de combustibles fósiles. Se espera que los países europeos comiencen su implementación en 2025, por lo cual aún no hay claridad sobre cómo se establecerá este límite o cómo se llevará a cabo la verificación de las emisiones. Esta regulación ha tenido un gran impacto en los Estados Unidos al ser productor de gas no convencional que suele tener mayores emisiones de metano.

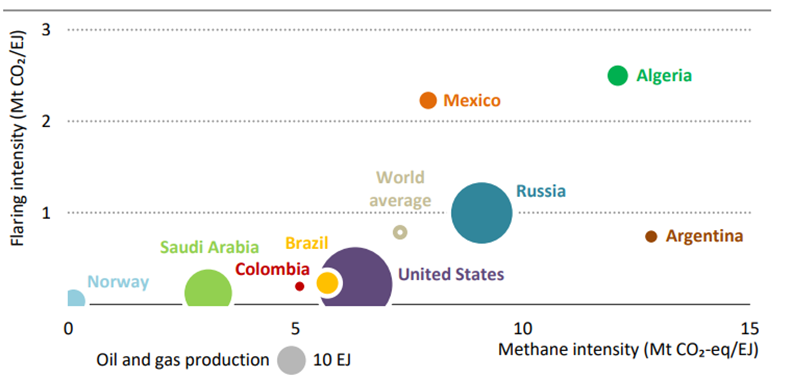

Sin intención de entrar en un análisis pormenorizado sobre la calidad del gas argentino, según el methane tracker de la IEA las intensidades de metano del gas no convencional argentino son extremadamente altas.

Intensidad de emisiones de metano y flaring a partir de la producción de hidrocarburos

Otra medida clave es el Mecanismo de Ajuste en Frontera del Carbono (CBAM) de la UE, que si bien actualmente excluye las importaciones de GNL, existe un riesgo de una extensión en el futuro.

Japón, el segundo mayor importador de GNL en 2023 detrás de China, y representando casi 20% de las importaciones a nivel mundial, también se encuentra en vísperas de aprobar un impuesto a las emisiones de carbono sobre las importaciones de combustibles fósiles a partir de 20282.

Los objetivos voluntarios

Impulsados por la presión de gobiernos, accionistas, y de la opinión pública, una gran parte de los players del mercado de GNL están día a día establecido objetivos de reducción de emisiones. Antes de ejecutar cualquier contrato de offtake de GNL, sea a corto o largo plazo, la evaluación de emisiones a través de la cadena de valor del GNL se está mirando con lupa no sólo en Europa pero también en Asia.

Principales efectos en el mercado

Hoy es una certeza que la prima que tendrá el GNL con menor emisiones GEI cambiará la dinámica del mercado. Se habla de un sistema de precios de dos niveles, lo cual incluso podría estar regulado.

No obstante, al día de hoy la falta de claridad sobre el valor (y sobre todo, la capacidad de recuperación de la inversión) asociado a este producto hace que las decisiones de inversión sean especialmente desafiantes. Se debe llevar a cabo una estrategia muy detallada en la gestión de emisiones y a la hora de ir en búsqueda de offtakers.

Otro impacto clave, sobre todo para nuevos proyectos como lo son los argentinos, es en el valor a largo plazo de los activos de infraestructura. El creciente nivel (esperado) de impuestos transfronterizos al carbono afectan significativamente la vida útil de los yacimientos que no son competitivos en términos de GEI. Otros proyectos podrán limitarse a exportar a mercados que no apliquen una penalización al GNL de mayor intensidad GEI, abarcando un mercado separado y de menor precio.

La dinámica contractual también se verá (y ya se está empezando a ver) afectada. Algunos contratos ya están incluyendo como mínimo que el comprador reciba un informe con el detalle de emisiones a través de la cadena de valor del cargamento. Algunas otras preguntas que empiezan a surgir en el mercado incluyen: ¿qué parte está en mejor posición para gestionar los riesgos y las oportunidades que surgen de nuevas regulaciones de GEI? ¿cómo cambia el equilibrio de riesgo entre las partes? ¿qué parte contractual asumiría la responsabilidad de cualquier impuesto futuro a las importaciones? ¿se pueden activar cláusulas de revisión de precios en función de un cambio de esa naturaleza? ¿habrá un mayor aumento en los contratos FOB a medida que la flexibilidad de destino para los compradores se vuelve cada vez más valiosa por el riesgo a que varíe el precio de las emisiones en el mercado final? ¿es viable para el vendedor comprometerse a un nivel de emisiones en un contrato de largo plazo?

Respuesta de los productores de GNL

Las acciones de mitigación se están convirtiendo en la norma, no en la excepción. El mercado de GNL “carbono neutral” o “verde” es una perspectiva emergente, donde la etiqueta «carbono neutral» indica la reducción de GEI o la compensación de emisiones de GEI, vinculadas a algunos o todos los elementos de la cadena de valor del GNL: desde el upstream y el transporte, hasta la licuefacción, el transporte, la regasificación y la utilización de gas natural en el sector downstream.

Muchos productores ya están creando estrategias para responder a estos cambios y algunos ya han invertido para reducir sus emisiones. Las medidas más comunes hasta la fecha han sido en torno al proceso de licuefacción, ya sea eficientizando y electrificando el proceso.

Otra medida que se está viendo en el mercado está enfocada en el upstream, a través de la captura y el almacenamiento de carbono (CCS). Estos generalmente se encuentran en jurisdicciones con incentivos económicos activos para la reducción de emisiones (por ejemplo, EE. UU. y Canadá) o que buscan desarrollar centros internacionales de captura y almacenamiento de carbono (por ejemplo, Oriente Medio y el Sudeste Asiático). Algunos de estos ejemplos son:

Canada LNG (14 mtpa): electrificación del proceso de licuefacción

Cedar FLNG (3 mtpa): electrificación del proceso de licuefacción

Freeport LNG (15 mtpa): electrificación del proceso de licuefacción

Ksi Lisims FLNG (12 mtpa): electrificación del proceso de licuefacción

Papua LNG (4 mtpa): electrificación del proceso de licuefacción

Ruwais LNG (9.6 mtpa): electrificación del proceso de licuefacción

Snohvit LNG (4.3 mtpa): electrificación del proceso de licuefacción

Woodfibre LNG (2.1 mtpa): electrificación del proceso de licuefacción

Cameron T4 (6.75 mtpa): CCS

Calcasieu Pass (10 mtpa): CCS

Calcasieu Pass (CP2) (19.8 mtpa): CCS

Darwin LNG (3.7 mtpa): CCS

MLNG (29.3 mtpa): CCS

Plaquemines (20 mtpa): CCS

Qatar Energy (expansión 49 mtpa): CCS

Tangguh (11.4 mtpa): CCS

En suma, ya hay más de 200 millones de toneladas anuales de GNL en operación o planificados que incluyen una reducción significativa en la intensidad de las emisiones. En general, las estrategias de GEI en nuevos proyectos están siendo la norma antes de que el proyecto alcance FID.

Para integrarse de manera eficiente al mundo del GNL es indispensable que los productores locales comprendan en detalle las regulaciones y políticas que afectarán y podrían afectar los mercados, y cuenten con una estrategia inteligente de gestión de emisiones que tenga presente las necesidades de los compradores que cambian constantemente.

*Consultor en Baringa Partners – juan.aguirre@baringa.com

1 EU 2024/1787, 2GX Promotion Act

, Juan Ignacio Aguirre