El Ministerio de Energía autorizó el año pasado exportar gas a Chile, pero solo por una situación de emergencia y con el compromiso de reimportar volúmenes equivalentes a los exportados. En diciembre el entonces ministro de Energía, Juan José Aranguren, fue más allá y declaró que estaba negociando un acuerdo para la exportación de gas al país trasandino sin compromiso de devolución. La tarea no es sencilla porque Argentina exportaba gas a Chile en la década del 90 y luego incumplió esos contratos por la crisis energética a mediados de la década pasada.

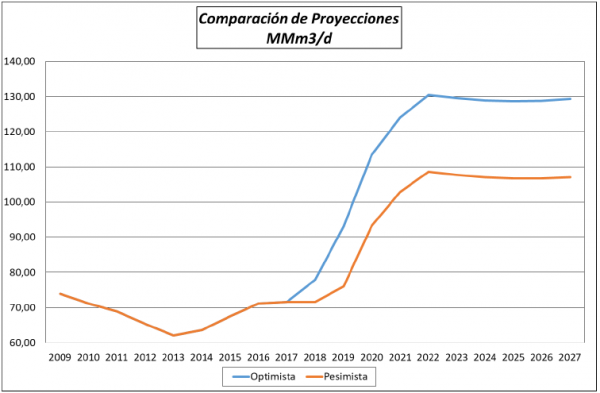

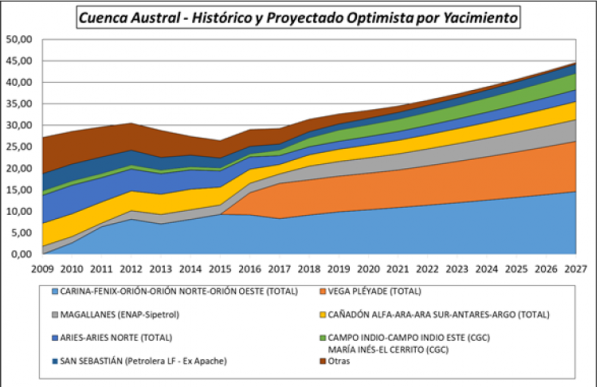

El gobierno de Sebastián Piñera quiere alguna garantía de que eso no volverá a ocurrir. Para llevarle tranquilidad, la Cámara de Exploración y Explotación de Hidrocarburos le encargó a Hub Energía Consultores un informe que proyecta un fuerte despegue de la producción argentina. El trabajo, al que accedió EconoJournal en exclusiva, prevé que la producción en la Cuenca Neuquinapodría crecer, según un escenario optimista, de 76 a 130 MMm3/d entre 2018 y 2022, mientras que en un escenario pesimista llegaría a los 110 MMm3/d. En ambos casos luego se estabiliza hasta el final de la serie en 2027. Para la Cuenca Austral, por su parte, la expectativa en el mejor escenario es pasar de 29 a 44 MMm3/d entre 2018 y 2027, mientras que el pronóstico más conservador prevé llegar a 39 MMm3/d.

El ministro de Energía, Javier Iguacel, viajará a Santiago de Chile en los próximos días para encontrarse con Susana Jimenez, su par chilena, para avanzar con la negociación para reactivar la exportación de gas hacia el país trasandino.

El informe de Hub Energía destaca que Argentina contaba a diciembre de 2000 con 778 billones de metros cúbicos (BCM) de reservas probadas, pero luego recuerda que en diciembre de 2016 se habían reducido a 336 BCM. Desde entonces, las reservas probadas se han mantenido relativamente estables. Sin embargo, en 2013, como consecuencia del Informe de la EIA “World Shale Gas and Shale Oil Resource Assessment”, se da a conocer la potencialidad de los extraordinarios recursos de Shale Gas de Argentina. En aquel momento, ocupaba la tercera posición en el mundo después de China y Estados Unidos, mientras que en la actualidad se ubica segundo, detrás de China, con 31.432 BCM.

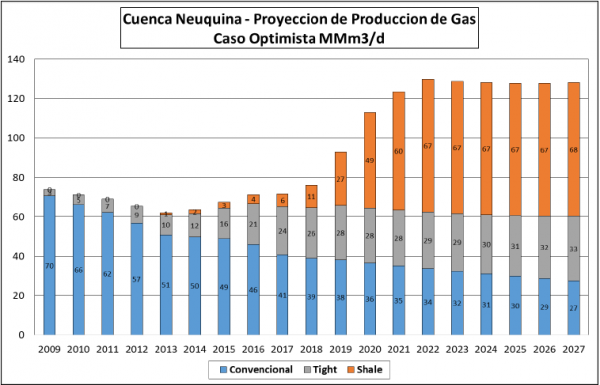

Si bien es cierto que la valorización en reservas probadas de esos recursos no convencionales todavía no se ha concretado, Argentina comenzó a producir gas proveniente de esas extracciones. En 2017 la producción bruta total fue de 122 MMm3/d y el 25% fue shale (5%) y tight (20%). A su vez, en la Cuenca Neuquina, el año pasado la producción 2017 fue de 77 MMm3/d, con 24,4 MMm3/d (Tight) y 6,38 MMm3/d (Shale).

Argentina tiene cinco cuencas gasíferas de Norte a Sur: Noroeste, Cuyana, Neuquina, Golfo San Jorge y Austral, pero el estudio se concentra solo en la Neuquina (Vaca Muerta-No convencional) y la Austral (predominantemente offshore) porque concentran más del 80 por ciento de la producción nacional y evidencian un marcado dinamismo.

“Las proyecciones están tomadas sobre lo base de los costos más actualizados que tuvo Argentina, viendo las inversiones realizadas el año pasado y los resultados obtenidos. Sobre esos costos se obtuvieron muy buenos resultados el año pasado y este año. A su vez, la curva de aprendizaje se está cumpliendo lo que ha permitido mejorar la productividad de los pozos. Por supuesto el horizontal y los largos horizontales son los que están teniendo mayor éxito. Esta curva de aprendizaje resulta útil para todos los productores y con ese mayor conocimiento es que estimamos el crecimiento de la producción”, destacó a EconoJournal el ingeniero Roberto Carnicer, presidente de Hub Energía y uno de los autores del informe.

La Cuenca Neuquina

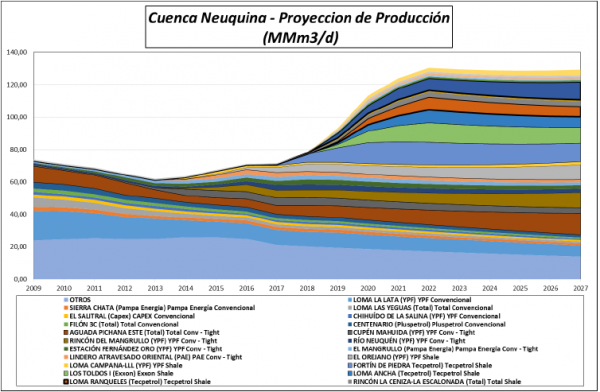

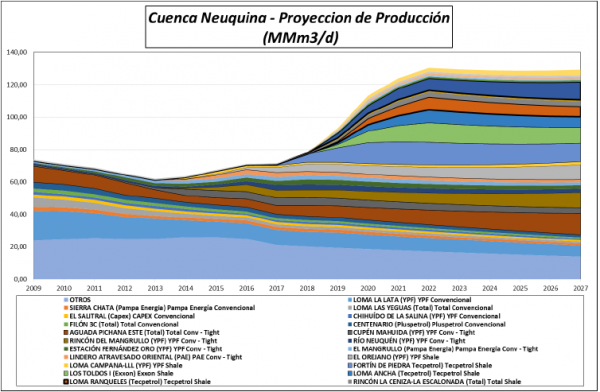

Esta cuenca históricamente aportó la mayor cantidad de producción de gas, aunque las fuentes se han ido renovando. El megayacimiento convencional Loma La Lata ya está maduro y se puede observar una paulatina declinación de su producción, mientras que otros yacimientos no convencionales como Rincón del Mangrullo, Rio Neuquén, El Orejano y Aguada Pichana Este han comenzado a ganar participación.

Vaca Muerta se está potenciando de la mano de jugadores históricos de la cuenca como YPF y otros nuevos, tanto nacionales (Pampa Energía, Pluspetrol, Tecpetrol) como internacionales (Exxon, Chevron). El informe de Hub Energía contempla una proyección de producción optimista y una pesimista. En el primer caso se realizó una proyección de producción que toma en cuenta todos los yacimientos, sus pozos y producción, clasificados por su nivel de producción y maduración. A su vez, se asumió un comportamiento a partir del nivel de inversiones a realizar por los productores y en función de las características productivas de los pozos no convencionales existentes. Asimismo para los pozos convencionales se estimó una declinación entre el 3 y 5% anual.

A partir de esta serie de supuestos, el informe estima que la producción en la cuenca crecería de 71 MMm3/d en 2017, a 76 MMm3/d en 2018, 93 MMm3/d en 2019, 113 MMm3/d en 2020, 123 MMm3/d en 2021 y 130 MMm3/d en 2022 para luego estabilizarse en torno a esos valores hasta por lo menos 2027. Al observar la composición de ese crecimiento, se destaca el fuerte crecimiento del shale gas por sobre el tight gas y el convencional. En 2017 la producción contempla 41 MMm3/d de convencional, 24 de tight y 6 de shale, mientras que en 2022 la producción convencional se reduciría a 34 MMm3/d, la de tight gas crecería a 29 MMm3/d y la de shale se dispararía a 67 MMm3/d, un 1016 por ciento más que cinco años antes. En otro gráfico de desagrega la proyección optimista por yacimiento y operador, de donde se desprende que Fortín de Piedra (Tecpetrol)y Los Toldos (Exxon) son dos de los emprendimientos más dinamizadores, y por detrás aparecen Loma Ancha (Tecpetrol) y Loma Ranqueles (Tecpetrol).

El informe no ofrece el mismo nivel de detalle de la proyección pesimista, pero del gráfico de curvas que compara ambas líneas se desprende que para 2022 la proyección conservadora se ubica apenas por debajo de las 110 MMm3/d.

En ambos casos, a partir de 2022 las curvas de crecimiento se estabilizan.“Obsérvese que a partir del año 2022, una posición conservadora que hemos adoptado de esta proyección estima que las inversiones fuertes ya se han realizado y las nuevas consisten en mantener el nivel de producción alcanzado”, aclara el informe.

La Cuenca Austral

El informe remarca que la Cuenca Austral adquiere mayor relevancia a partir de 2002 con los yacimientos offshore de Carina y Aries, los cuales permitieron compensar en parte la declinación de gas de la Cuenca Neuquina hasta la llegada de los no convencionales. El año pasado la cuenca registró una producción de 29 MMm3/d, siendo la segunda cuenca relevante en el país, de la mano de Vega Pléyade (Total) que aporto 8 MMm3/d en el 2017.

En el caso de esta cuenca, también se proyecta un horizonte sostenido de crecimiento a partir de yacimientos convencionales off shore relativamente nuevos y con gran potencialidad de explotación y posibles explotaciones no convencionales muy acotadas y específicas. La expectativa es crecer entre 2018 y 2027 de 29 a 44 MMm3/d (52%) bajo el supuesto optimista y hasta 39 MMm3/d (36% de aumento) en la hipótesis más conservadora. Los cuatro aportes más significativos provendrán de los yacimientos Carina (Total), Vega Pléyade (Total), Magallanes (Enap-Sipetrol) y Cañadón Alfa (Total). “Vega Pléyade empieza a desarrollarse en el 2016 y desde entonces entra a producir fuertemente. Los demás mantienen su nivel, pero el área nuevo que permite un incremento notable de producción en el sur es Vega Pléyade”, aseguró Carnicer a EconoJournal.

La dispersión entre proyecciones en la Cuenca Austral es menor que en la Cuenca Neuquina y esa diferencia está condicionada a la capacidad de los gasoductos desde la Cuenca Austral hasta los centros de mayor demanda. “Hay 3.000 km de gasoductos que requerirían expansión mediante loops para llegar a Buenos Aires, compitiendo con barcos regasificadores próximos a Buenos Aires, durante la estacionalidad invernal”, se destaca en el informe.

Fuente: https://econojournal.com.ar/2018/07/el-estudio-que-encargo-la-industria-para-respaldar-la-exportacion-de-gas-a-chile/