En el marco del desarrollo masivo que se ha visto en los últimos tiempos de Vaca Muerta, con el consecuente aumento en la producción de Gas Natural (fundamentalmente Shale y Tight Gas), pude observarse una marcada sobreoferta del fluido en los meses de verano. Consecuencia de esto último, desde el gobierno nacional se autorizaron (y siguen autorizando) exportaciones al vecino país de Chile, YPF busca a fines del corriente 2019 comenzar a exportar GNL desde Bahía Blanca y ya se visualizan intentos de apertura de nuevos mercados como puede ser el caso de Uruguay.

El gobierno Nacional, en un acto encabezado por el presidente Macri en el mes de Octubre de 2018, despidió al barco regasificador que se encontraba emplazado en Bahía Blanca -que llego por el año 2008 para sortear una crisis de desabastecimiento y permaneció allí por 10 años- motivado por un fuerte crecimiento en la producción de Gas Natural, impulsado por el desarrollo de Vaca Muerta y más precisamente por yacimientos como Fortín de Piedra.

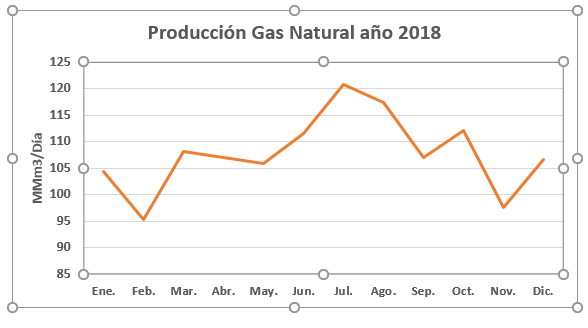

Si se observa el gráfico de producción para el año 2018, puede apreciarse como a partir del mes de Mayo, acompañado por el aumento de demanda Residencial, la entrada en operación de nuevos proyectos llevo a la producción a valores en torno a los 120 MMm3/Día, pero luego, conforme se alejaba el invierno, la falta de demanda del fluido condujo a reducir operaciones, y en niveles en torno a los 100 MMm3/Día para los meses de verano, la demanda interna no es capaz de absorber dicha producción.

La pregunta que nos convoca es: ¿Ante el notable aumento en la producción de Gas Natural en 2018, podrán cubrirse los picos de invierno?

Para el invierno 2018 la importación de Gas de Bolivia fue de aproximadamente 20 MMm3/Día y la importación de GNL de 24 MMm3/Día (un total de 44 MMm3/Día). Teniendo en cuenta que para este 2019, la capacidad de procesar GNL será de máximo 15/20 MMm3/Día (ya no se encuentra el barco de Bahía Blanca) y Bolivia se encuentra hoy inyectado en el orden de 8 MMm3/Día, a primera vista denota un faltante de Gas del orden de los 11 MMm3/Día. Esta cuenta un tanto grotesca no visualiza la capacidad de los productores de cubrir este faltante, pero de no entrar en operación proyectos de magnitud, no se podrá cubrir dicha diferencia.

Estableciendo un pronóstico optimista, el invierno 2019 traerá aparejado cuanto mucho una oferta de Gas igual a su demanda (o levemente menor), ocasionando si de cara al verano grandes sobrantes.

El desafío a corto/mediano plazo radica en como compensar esta estacionalidad tan marcada, logrando cubrir la demanda en los meses de invierno (sin la necesidad de recurrir al GNL) y generando nuevos mercados para los grandes excedentes de verano.

Tomando la producción esperada para este invierno de unos 120 MMm3/Día y situando a las importaciones totales (Bolivia + GNL) en torno a los 34 MMm3/Día, tendremos una oferta total para este invierno de unos 154 MMm3/Día, en contraste con los 162 MMm3/Día ofertados para el año 2018. La pregunta que viene a la mente del lector es ¿volverán los cortes? Y en caso de que vuelvan ¿será la industria o la generación quien se vea afectado?

Una posible salida sería volver a los volúmenes históricos de Gas de Bolivia, rondando los 20 MMm3/Día para el invierno y así cubrir el faltante, pero luego de las tensiones generadas en el transcurso del año por el contrato de largo plazo celebrado entre ambos países habrá que ver si es posible.

Por estos tiempos, según trascendidos el proyecto compartido por YPF y Pluspetrol entraría en operación para el mes de Septiembre de 2019, inyectando al sistema unos 5 MMm3/Día, lo que se sumara al ya existente excedente de verano.

Por estos tiempos, todo indica que observaremos un invierno más tenso que el anterior, y un verano de aun mayores excedentes.