En el presente informe, detallamos la evolución de la oferta y demanda de gas natural con el objetivo de anticipar el comportamiento del mercado hasta abril de 2025.

En esta primera sección, destacamos los aspectos más relevantes de la demanda no-CAMMESA, la cual está compuesta por la Demanda Prioritaria, la Industria, el GNC, las exportaciones y el Offsystem.

Aunque los resultados agregados para este segmento muestran similitudes con el verano pasado, se observa una disminución en el consumo residencial debido al impacto de las tarifas, menor consumo de GNC y una reducción en el offsystem (afectado por el mantenimiento de MEGA). Sin embargo, los incrementos en el consumo industrial compensan parcialmente las caídas en otros sectores.

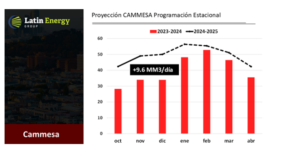

En el siguiente gráfico, se presenta la proyección de CAMMESA, considerando los datos de la última programación estacional disponible, donde se observa un crecimiento significativo en comparación con el verano pasado.

Para el escenario medio, CAMMESA prevé un incremento en el consumo de 9,6 MMm³/día, lo que representa un aumento notable. Las principales razones detrás de este mayor consumo de gas son la reducción de la energía hidroeléctrica, que se espera que esté por debajo de los niveles de 2023 debido a menores aportes.

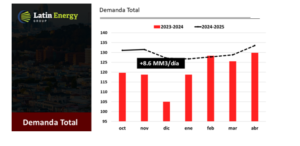

Si consideramos la demanda total, se proyecta para este verano un incremento en torno a los 8,6 MMm³/día.

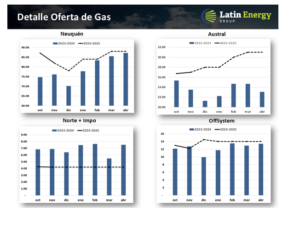

Ahora analizamos la oferta de gas natural, con los supuestos más relevantes:

- Neuquén: Incremento de 6 MMm³/día en línea con las tendencias de los últimos meses, alcanzando un promedio de 84,4 MMm³/día.

- Proyecto Fénix: Se incorpora con un aumento de 1,5 MMm³/día cada dos meses, alcanzando aproximadamente 5,4 MMm³/día en la Cuenca Austral, con un promedio de 28,8 MMm³/día en los seis meses.

- Cuenca Norte: Promedio de 2,6 MMm³/día.

- Importación desde Chile en NOA: Se incluye un aporte de 1,6 MMm³/día.

- Importaciones de Bolivia: 0 MMm³/día.

En el gráfico siguiente, se muestran las proyecciones para cada cuenca en comparación con el mismo período del año anterior. En el caso del mes de octubre, los datos son en su mayoría reales.

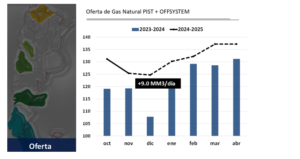

Consolidando las cuencas, proyectamos un incremento en la oferta total del orden de 9,0 MMm³/día con respecto al mismo periodo del año anterior.

Ahora mostramos las diferencias del oferta y demanda para el periodo octubre abril. Donde podemos observar que la oferta demanda adicional se ubica por encima de la oferta adicional, pero ya en enero 2025 eso se revierte gracias a Fénix.

Principales Conclusiones y Tendencias

En conclusión, vemos que para la oferta y la demanda, se proyectan crecimientos similares lo que permitiría que el balance sea equilibrado, posiblemente con algo mayor tensión en octubre-noviembre y diciembre, lo que luego se revierte si Fénix cumple con los incrementos.

Mas allá del equilibrio general que mencionamos, la participación de Cammesa es mas significativa en la demanda total, especialmente los meses de octubre y noviembre (comparado con 2023), lo que trae a sistema una complejidad adicional porque la variabilidad es muy significativa y el sistema deberá enfrentar cambios bruscos en las necesidades de gas.

Como se viene observando en el invierno de este año, los precios de gas spot se ubicaron por encima de los precios firmes pactado en mayo 2024, el incremento es del orden del 50%. Para el verano, vemos una tendencia similar, pero con variaciones más moderadas por menor en estrés el sistema en la época estival. Nuestra proyección es que los precios spot se ubicaran en el 30/35% por encima de los precios firmes de verano pactados en la campaña 2024.

Informe Elaborado por el equipo de Latin Energy Group