Informe de Mercado – El Gas Natural en la República Argentina

Mercado de Gas Natural en la República Argentina

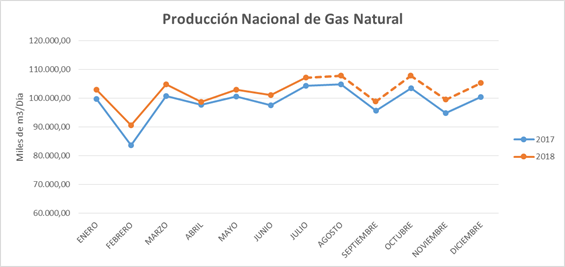

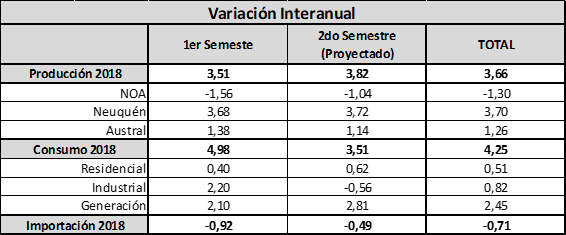

El año comienza con expectativas favorables y un aumento en torno a la producción Nacional de Gas Natural, comparándola con el pasado año. Si tomamos como base el pasado año 2017, la producción de Gas Natural en los primeros 6 meses del año aumento en torno a un 3,62 % (3,51 MMm3/día), con una expectativa de lograr un aumento en torno al 3,71 % interanual (3,66 MMm3/día).

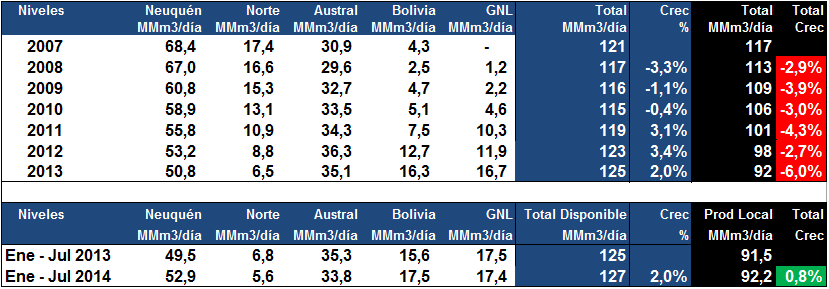

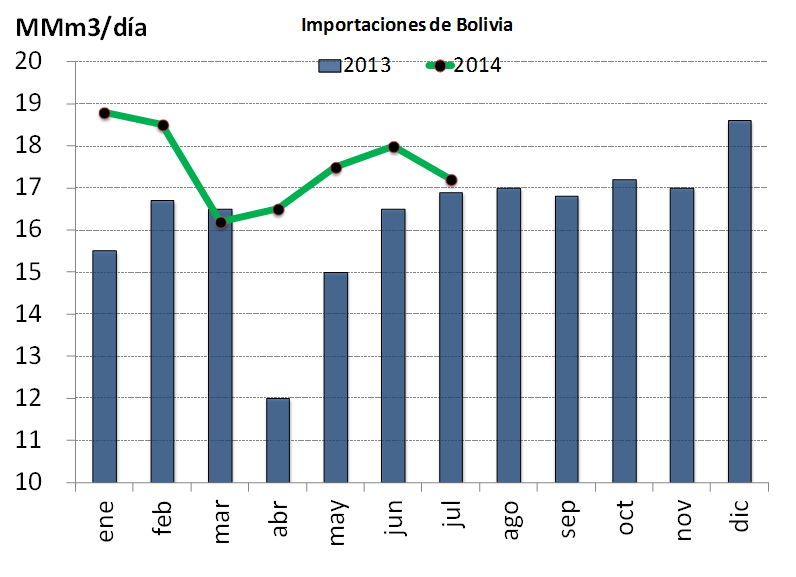

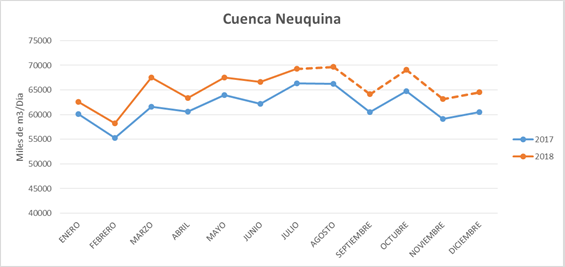

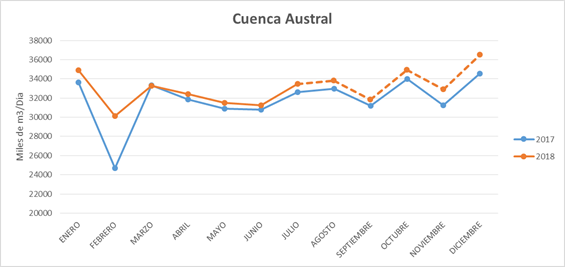

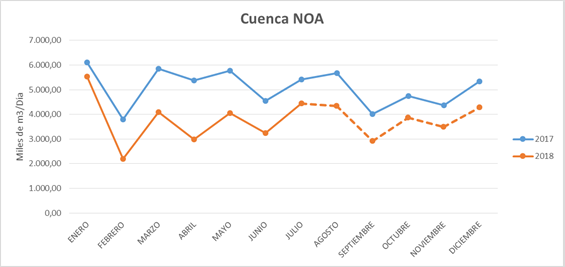

Dicho aumento en la producción viene directamente apoyado por las cuencas Neuquina y Austral, no así por la cuenca NorOeste (NOA), donde se mantiene su decrecimiento año a año en lo que respecta a la producción de Gas Natural.

La cuenca Neuquina, actualmente la de mayor producción, avanza este año en torno a un 6 % en su producción (esperado para este 2018, 3,7 MMm3/día por encima del 2017), siendo la cuenca de mayor importancia a nivel nacional y registrando un crecimiento interanual sostenido en el tiempo, impulsada hacia fin de año por la puesta en marcha de proyectos en dicha cuenca.

Por otro lado, la cuenta Austral, de volumen inferior a la Neuquina, pero segunda en importancia a nivel nacional, registra para los primeros 6 meses de 2018 un crecimiento respecto a la producción de 2017 de un 4,47 % (1,3 MMm3/día), apoyada principalmente por la producción en las provincias de Santa Cruz y Tierra del Fuego. Puede apreciarse gráficamente la caída en febrero del pasado año debido a tareas de mantenimiento en los ductos y problemas técnicos en los pozos que afectaron la disponibilidad del fluido en dicho mes.

En lo que respecta a la cuenca NorOeste, su tendencia marcada de decrecimiento en cuanto a la producción continúa, mostrando para este 2018 volúmenes aun menores a los de 2017, con un retroceso en su producción equivalente a 1,5 MMm3/día.

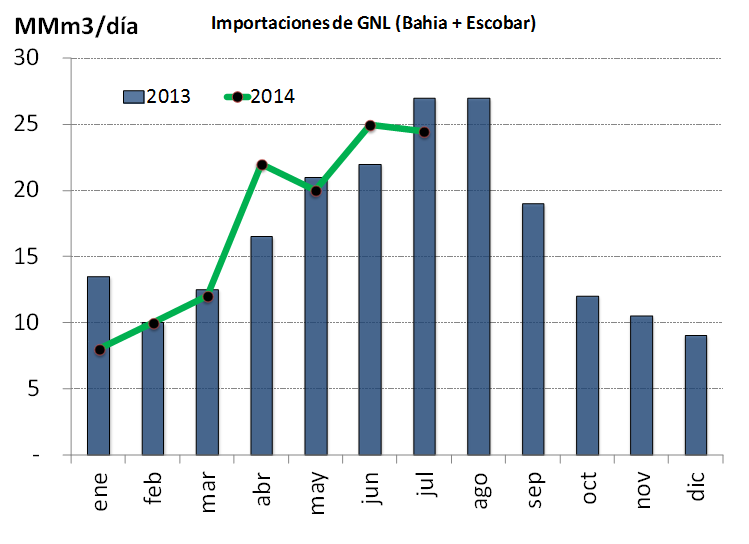

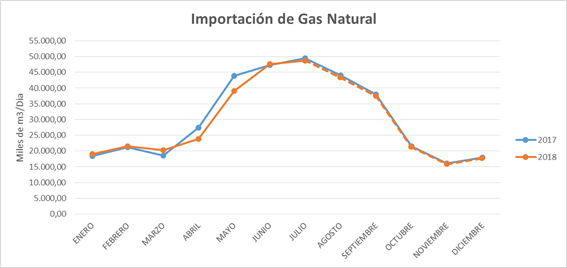

Por último, pero no menos importante, cabe hacer mención al comportamiento de las importaciones para este 2018. En relación a los primeros 6 meses del corriente año su variación interanual con relación a 2017 fue de -3,12 % (equivalente a 0,91 MMm3/día, número que alienta, y más aún si tenemos en cuenta que para los meses de Abril y Mayo, la importación de Gas Natural en 2018 fue un 14,9 % y 12,3 % menor respectivamente, en comparación con los mismos meses del año 2017.

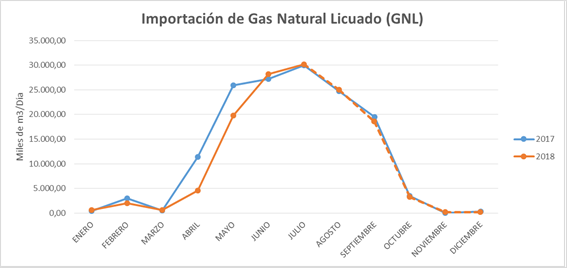

Desglosando la importación de Gas, que como bien es sabido, se realiza desde Bolivia y GNL (muy costoso), podemos apreciar la caída en la importación de GNL para este año en torno al 7,4 % en promedio para los primeros 6 meses del año, en contraste con el año 2017, con un promedio esperado que ronde el descenso en torno a un 13 % en 2018 respecto al pasado año 2017.

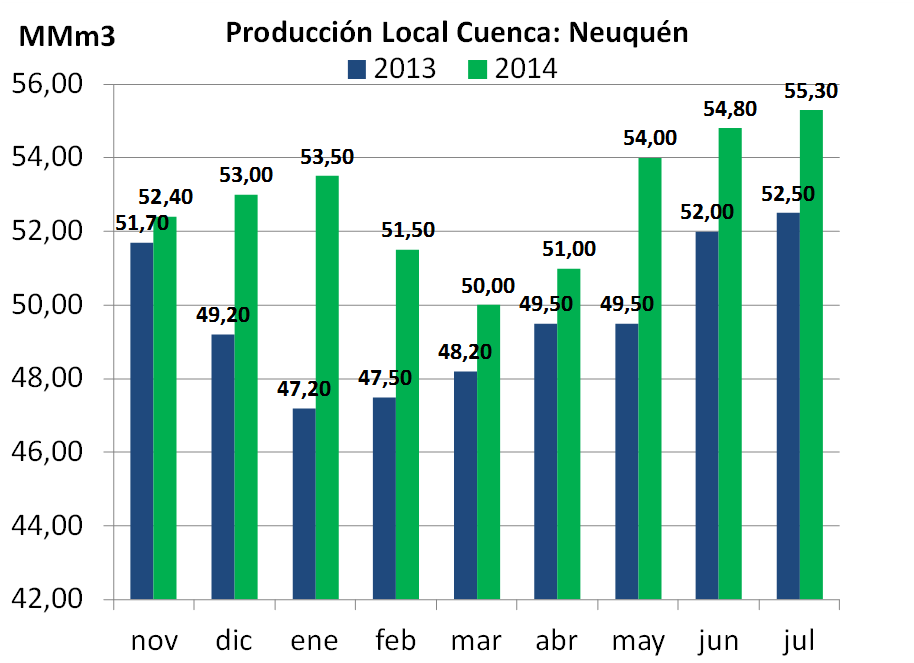

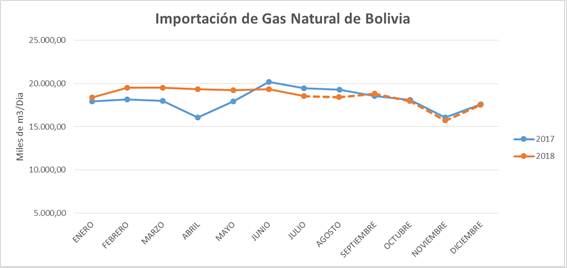

En lo que respecta a la importación de Gas Natural desde Bolivia, se puede apreciar un aumento en torno al 6,5 % para los primeros 6 meses del año, con respecto al 2017, con una proyección estimada de aumento en torno a un 2,25 % de aumento en 2018 frente a 2017 (equivalente a 0,4 MMm3/Día), impulsada principalmente por la falta del recurso en los meses de invierno.

Consumo por Segmento

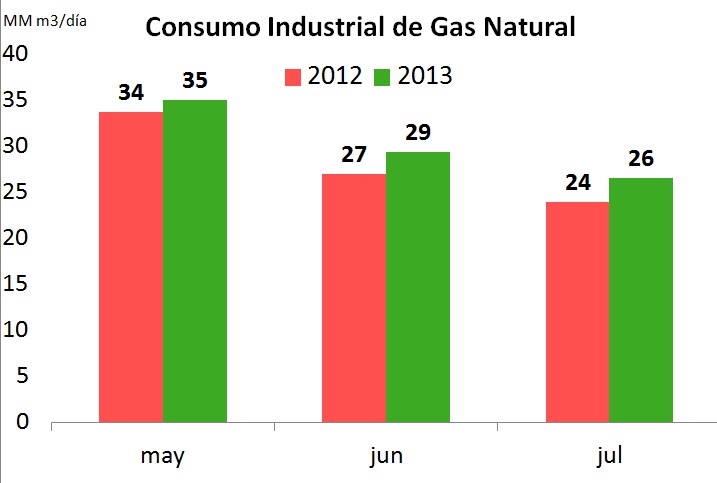

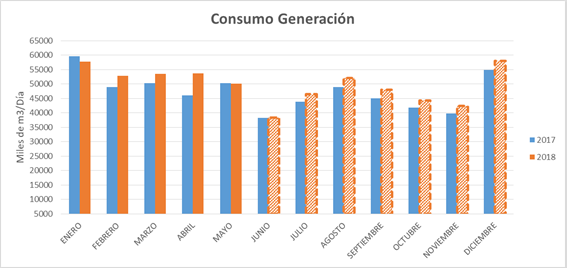

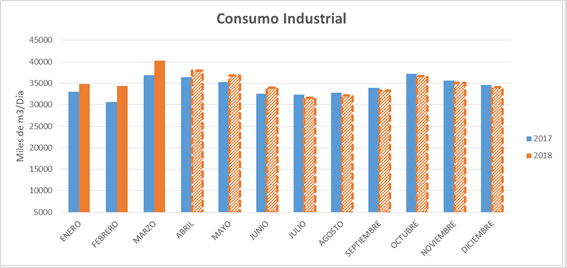

En lo que respecta a consumo de Gas Natural para 2018, en contraste con el año 2017, puede apreciarse un incremento previsto para este año de un 3,76 % (equivalente a 4,6 MMm3/día miles de m3/día), donde se puede apreciar claramente que la mayor proporción de dicho incremento corresponde al Gas Natural utilizado para la generación eléctrica. Dicho segmento presenta un incremento respecto de la primera mitad del año pasado de un 4,3 % (equivalente a 2,1 MM m3/día), esperando que en el transcurso del año, conjunto con la disminución de consumo de Gas por parte del usuario Industrial, alcance para este 2018 un incremento interanual del 5,19 % (2,45 MMm3/día más que en el año 2017).  En tanto la industria, impulsada por el crecimiento industrial del primer semestre de este año, presento un alza de consumo para el primer semestre de 2018 del 6,45 % respecto al mismo periodo del año anterior, pero las estadistas actuales muestran un retroceso de la actividad industrial, que sumado a los cortes de gas a las industrias en los meses de invierno hacen pensar en un crecimiento de consumo del orden del 2,4 % interanual (0,82 MMm3/día).

En tanto la industria, impulsada por el crecimiento industrial del primer semestre de este año, presento un alza de consumo para el primer semestre de 2018 del 6,45 % respecto al mismo periodo del año anterior, pero las estadistas actuales muestran un retroceso de la actividad industrial, que sumado a los cortes de gas a las industrias en los meses de invierno hacen pensar en un crecimiento de consumo del orden del 2,4 % interanual (0,82 MMm3/día).

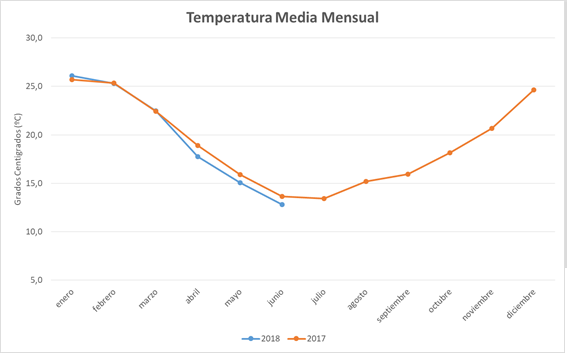

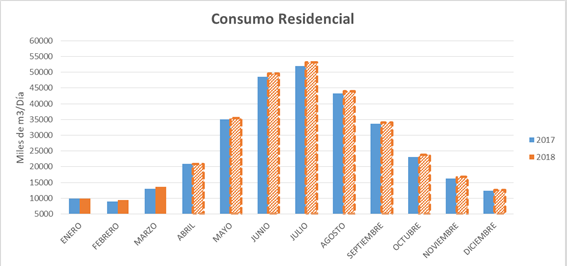

En lo que respecta al consumo de Gas Natural destinado al usuario residencial, se registra para el primer semestre del año 2018 un crecimiento del orden del 1,75 % (0,4 MMm3/día), impulsado por un año de menores temperaturas respecto del 2017, según se puede apreciar en la siguiente gráfica:

Y se espera que finalice el año con un incremento del orden del 1,9 % (0,5 MMm3/día), con techo principalmente dado por las tarifas actuales y los aumentos en agenda por parte del gobierno nacional.

Conclusiones

Analizando el comportamiento de la oferta y el consumo de Gas Natural en la República Argentina, se puede apreciar como el aumento en la producción para este 2018 fue absorbido en su mayoría por las usinas generadoras de Energía Eléctrica. Dicho incremento en la producción se ve impulsado por la cuenca Neuquina, específicamente por la explotación de Shale y Tight Gas. Por otro lado, la cuenca Austral, liderada por la producción en las provincias de Santa Cruz y Tierra del Fuego, acompaña el crecimiento de la producción nacional de Gas Natural, no así la cuenca NOA que continua su merma productiva constante.

*valores expresados en MMm3/día

En cuanto a la demanda, como bien fue mencionado, la Generación de energía eléctrica fue el destinatario del aumento de la producción nacional de Gas Natural. Dicho segmento fue el responsable de absorber el exceso de oferta respecto del pasado año, mientras que producto de las temperaturas, pero con techo marcado por las actuales tarifas y aumentos previstos, el residencial aumenta tímidamente su consumo respecto de 2017.

En lo que respecta a la demanda industrial, podemos hacer una clara distinción entre su comportamiento a principios de 2018, donde, en función de un crecimiento en su actividad, aumento su consumo respecto al mismo periodo de 2017, pero en vistas de los actuales índices de actividad industrial se espera una merma en su consumo para el segundo semestre de 2018.

Para este segundo semestre, en línea con lo antes mencionado, se espera que el aumento de producción nacional de gas natural sea absorbido por las usinas de generación eléctrica dada la mayor disponibilidad del recurso. A su vez, las nuevas autoridades se encuentran en vías de pactar un acuerdo de intercambio con el vecino país de Chile, lo que ayudaría aún más a reducir las importaciones en los meses de invierno, y parte de la disponibilidad de gas en los meses de primavera y verano seria absorbida por el vecino país en materia de exportaciones.